一、核心政策:短端利率同步下调

2024年8月18日,中国人民银行开展3890亿元7天期逆回购操作,操作规模较往日显著放量。

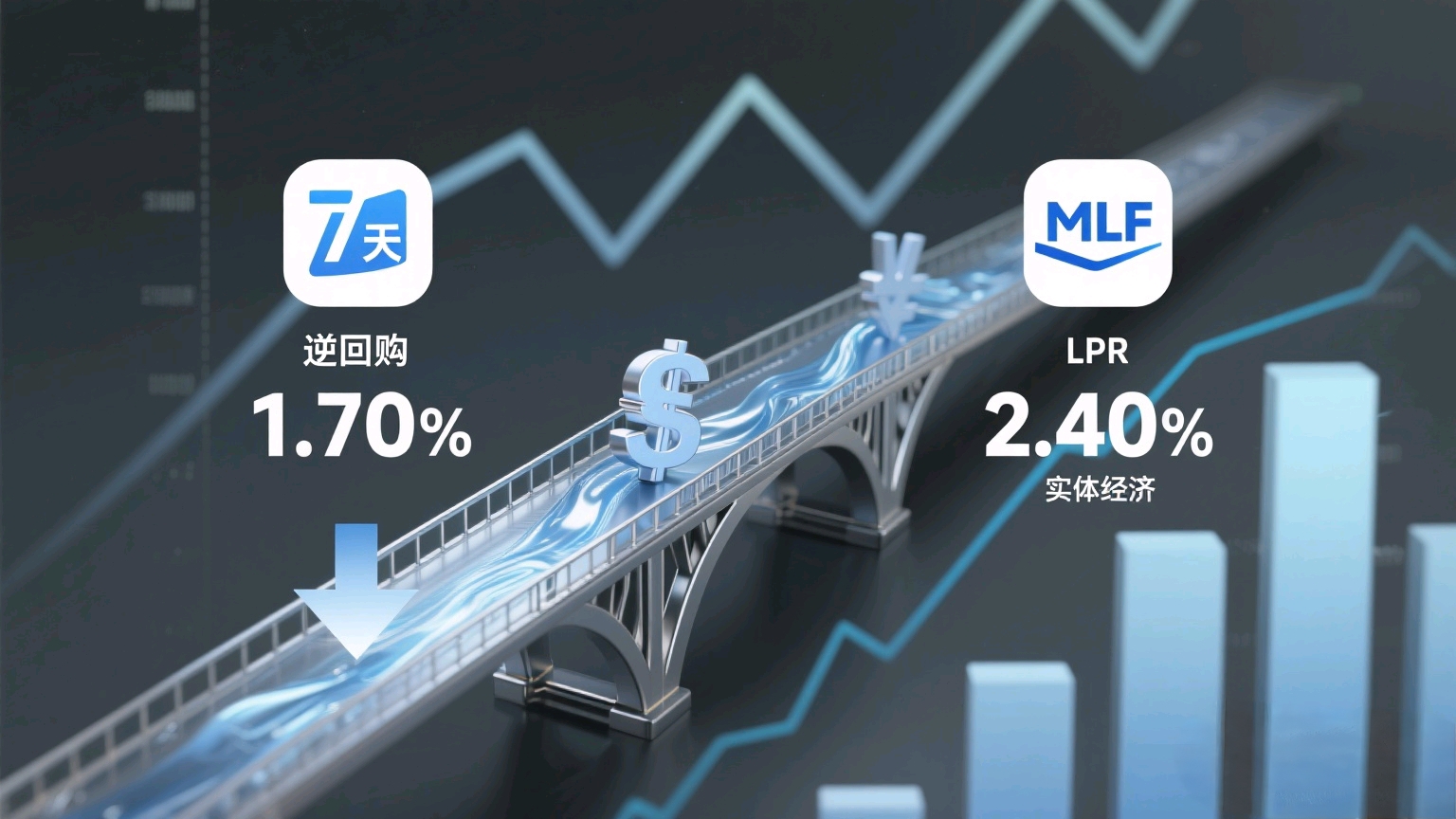

本次操作的中标利率为 1.70%,较前次的 1.80% 下调10个基点。

此次操作与MLF降息同步进行,实现了短期流动性管理工具与中期政策利率的联动下调,体现了央行操作的精准性和系统性。

二、政策解读:为何同步下调逆回购利率?

逆回购是央行向商业银行投放短期流动性的主要工具,其利率是央行政策利率体系的重要组成部分,被视为银行间市场的短期政策基准利率。

1.

维持利率走廊稳定:中国的政策利率体系由一个核心利率(MLF利率)和两个操作利率(逆回购利率与SLF利率)共同构成。确保短期(逆回购)与中期(MLF)政策利率同步调整,可以避免利率走廊结构扭曲,保持货币政策传导机制的顺畅与有效。

2.

引导短端市场利率下行:银行间的短期资金利率(如DR007)主要围绕逆回购利率波动。下调逆回购利率,可直接引导银行间市场整体的短期资金成本下行, immediate effect 更为直接,有助于稳定市场预期,缓解银行的短期流动性压力。

3.

强化政策协同效应:MLF利率主要影响银行的中期负债成本,从而影响LPR报价。而银行的负债中不仅有中期资金,更有大量短期资金。同步下调逆回购利率,意味着全面降低银行的综合负债成本,确保MLF降息的效果能更充分、无损耗地传导至LPR端,为后续LPR的下调铺平道路。

三、市场影响:流动性环境保持充裕合理

1.

债券市场:短期与中期利率同步下行,对债市构成直接利好。短端债券收益率对逆回购利率更为敏感,预计将出现更大幅度的下行,收益率曲线可能呈现“牛平”变化(整体下移且可能趋于平坦)。

2.

货币市场:银行间市场的短期资金利率中枢将下移,流动性环境将持续保持合理充裕状态,有助于稳定金融机构的流动性预期。

3.

汇率市场:与MLF降息一样,短端利率的下调也会收窄中美短期利差,短期内可能给人民币汇率带来一定的阶段性压力。央行可能需要动用外汇工具箱来平滑过度波动。

4.

预期管理:同步操作展现了央行强大的预期管理能力,向市场传递了政策方向明确、力度充足、工具协同的强烈信号,有助于提振市场信心。

四、未来展望:政策组合拳的第一步

本次逆回购与MLF利率的同步下调,标志着新一轮宽松周期的开启。市场普遍预期,这仅仅是政策发力的起点。

1.

LPR下调已是“板上钉钉”:短期与中期政策利率的双双下调,几乎锁定了本月LPR(贷款市场报价利率)的下行。预计于8月20日公布的1年期和5年期以上LPR将迎来不同幅度的下调,尤其是5年期LPR下调幅度值得期待。

2.

更多宽松工具可期:除了价格工具(降息),数量型工具如降准也可能在后续择机使用,以长期、低成本资金置换到期MLF,进一步优化银行的资金结构,增强其信贷投放能力。

3.

财政政策协同值得关注:市场将密切关注后续是否会出台更具力的财政刺激政策,与货币政策形成“组合拳”,共同应对总需求不足的挑战。

结论:

央行此次“MLF+逆回购”的同步降息操作,绝非孤立事件,而是一次精心部署、协同发力的宏观政策调整。它不仅在技术上完善了利率传导机制,更在信号上明确了托底经济、稳定增长的决心。对于市场而言,读懂这种政策协同背后的一致性,是理解未来宏观方向和资产价格走势的关键。